核心提示:本文,飆馬商業地產在圖解萬達、凱德5大地產巨頭“輕資產”特點的基礎上,總結出輕資產轉型的3大模式與3大途徑,為開發商向輕資產轉型提供參考。

商業地產的投資大、回報周期長,對于資金的依賴要比住宅更甚。目前國內的商業地產開發商,融資模式較為單一,過于依賴傳統的模式。如果開發商想要大舉擴張,就必須減少資金沉淀,保障充裕的現金流,在這個背景下,輕資產成為企業必須追求的路徑。

自2010年住宅調控開始,一批開發商開始集中轉向商業地產領域。2014年,在住宅市場由賣方市場轉向買方市場的大背景下,更是有大批企業紛紛進入商業地產領域淘金。然而,正如一枚硬幣有兩面,商業地產華麗的外表下也隱藏著三大兇險——同質化競爭激烈,運營模式存疑和資金壓力過大。其中,尤以資金最為關鍵(商業地產行業在本質上是金融業)。

一些有先見之明的企業,早在數年前就已經開始布局商業地產的輕資產化運作,并摸索出一套適合自身發展的可行操作方案,筆者思考對比總結了目前商業地產輕資產運作的3種主流模式、具體案例、實現的方法和需要注意的點,供大家學習借鑒。

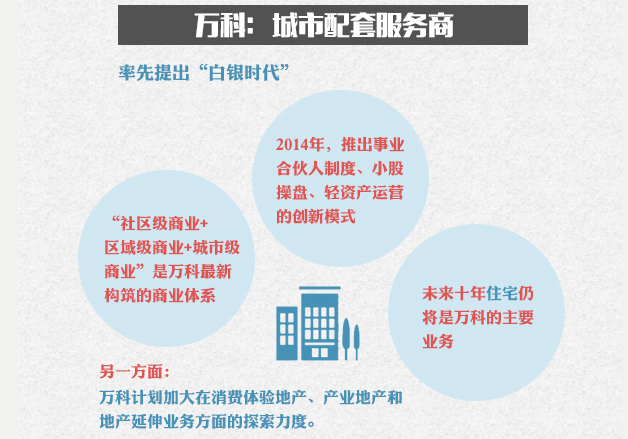

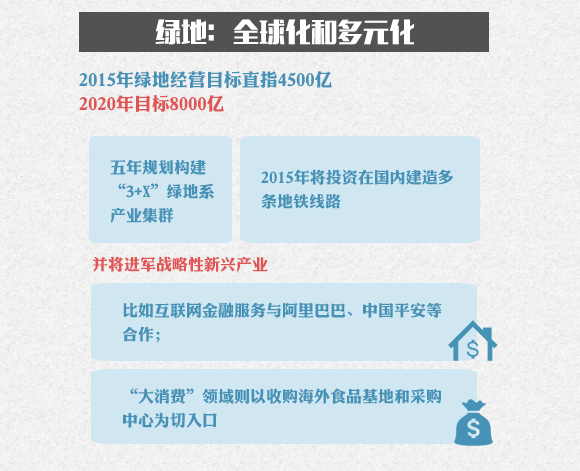

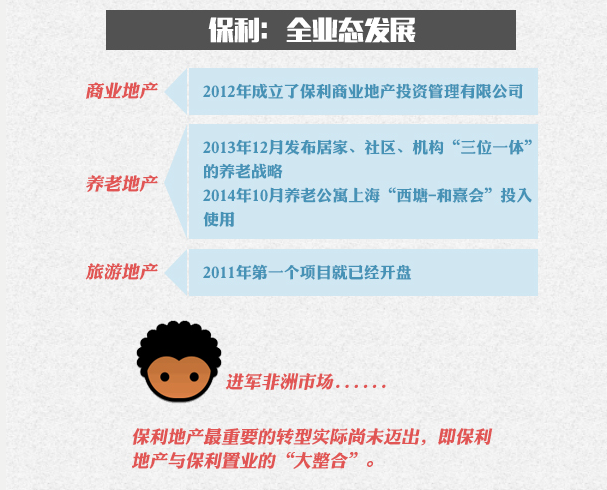

一、圖解5大地產巨頭“輕資產”特點。

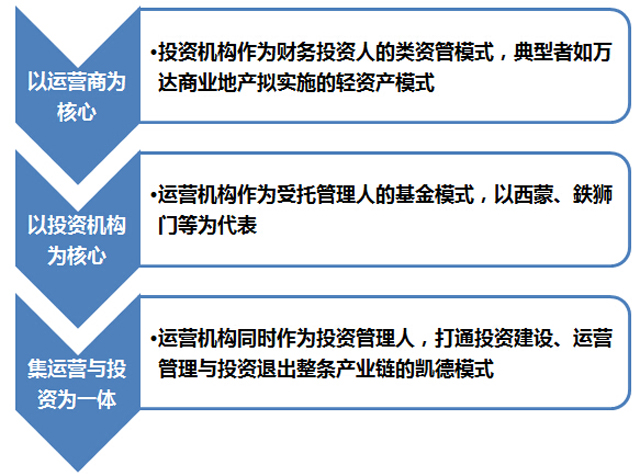

二、開發商向輕資產轉型的3大模式。

從業務線選擇、價值鏈定位以及資本資源整合三個方面判斷,商業地產領域已經形成了三種主流的輕資產運行模式:

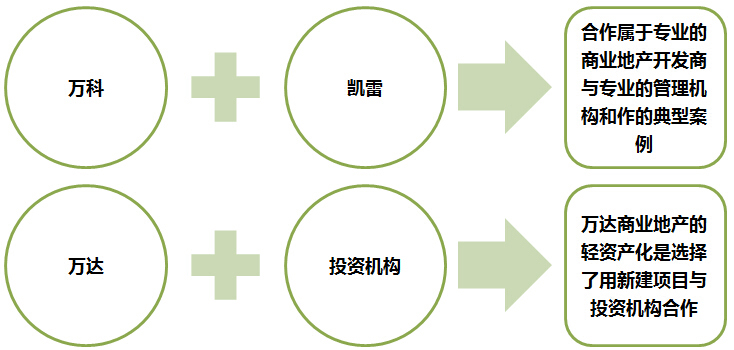

模式1:以運營商為核心的“萬達模式”

這種模式在歐美商業地產非常盛行。如RTM創格奧特萊斯(北京)商業管理有限公司直接以商業地產運營商為自身定位,用專業運營經驗和資源服務于商業地產開發商的模式。又比如萬達商業地產擬實施的輕資產模式就是選擇了用新建項目與投資機構合作也屬于這種范疇。

作為中國最大的商業地產商,萬達早期的模式,是一方面低成本獲取土地,一方面用銷售物業回流的現金,來彌補百貨、酒店等持有物業的資金沉淀。

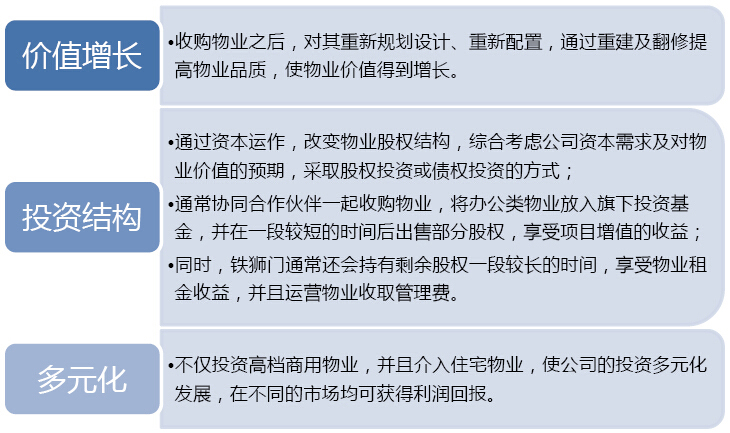

模式2:以投資機構為核心的“鐵獅門模式”

鐵獅門通過合資基金模式,鐵獅門不僅實現了加速擴張,而且能夠以不到5%(通常只有1%)的資本投入,卻分享項目40%以上的收益。

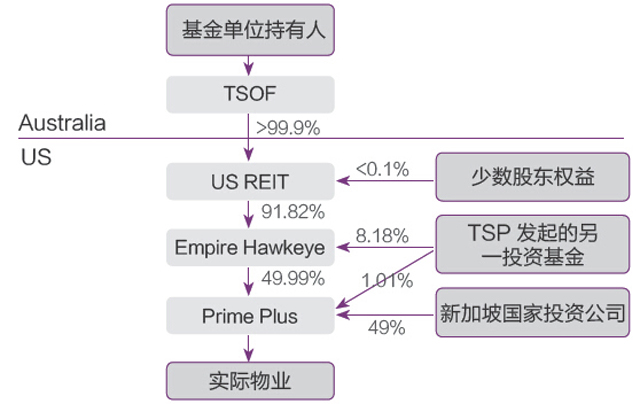

鐵獅門基金的運作,分別由其澳大利亞子公司(Tishman Speyer Australia)和總部的全球投資組合管理部(Global Portflio Management)完成。前者負責鐵獅門旗下唯一一支在澳大利亞上市REITs基金的發行管理工作,后者負責其余12支非上市房地產投資基金的運營管理工作。

鐵獅門基金運作模式

TSOF所有權結構

模式3:集運營與投資為一體的“凱德模式”

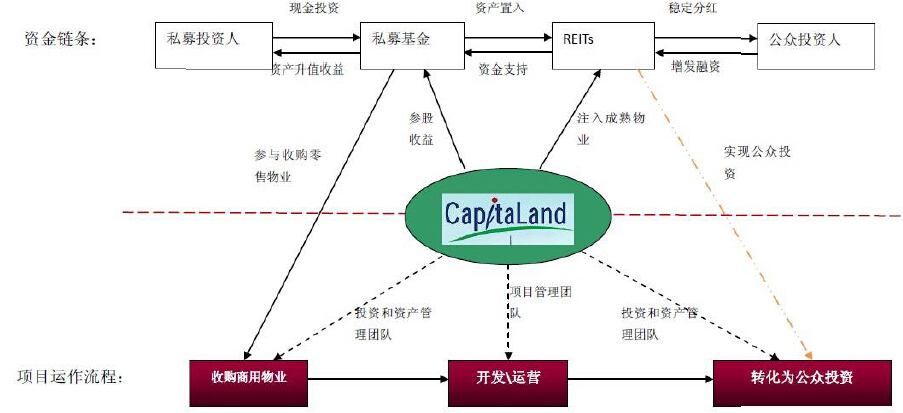

凱德的模式是,將投資開發或收購的項目,打包裝入私募基金或者信托基金,自己持有該基金部分股權,另一部分股權則由諸如養老基金、保險基金等海外機構投資者持有。待項目運營穩定并實現資產增值后,以REITs的方式退出,從而進行循環投資。國內標桿房企中,萬科商業地產輕資產運營模式被認為是凱德模式的典型代表。

凱德運作模式

從集團內部孵化、到私募基金的開發培育,再到REITs的價值變現和穩定收益,凱德集團構建了從開發商到私募基金再到REITs一條完整的投資和退出的流程,凱德集團構造了一個以地產基金為核心的投資物業成長通道,這種“地產開發+資本運作”的模式是凱德集團地產經營模式的核心。

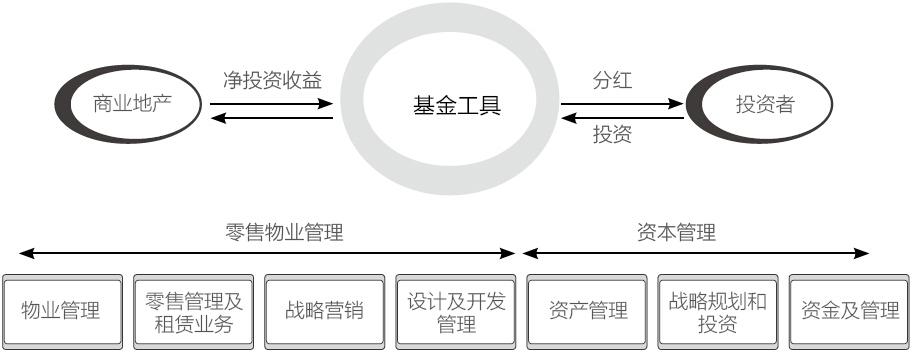

凱德商用的全業務鏈條

三、商業地產實現輕資產的4大途徑。

從提升企業資產流動性,進而提高企業抗風險能力以及有效利用外部資源快速發展,提升凈資產回報率(ROE)進而在短期內提升業績的角度而言,商業地產企業的輕資產化都是十分必要的。

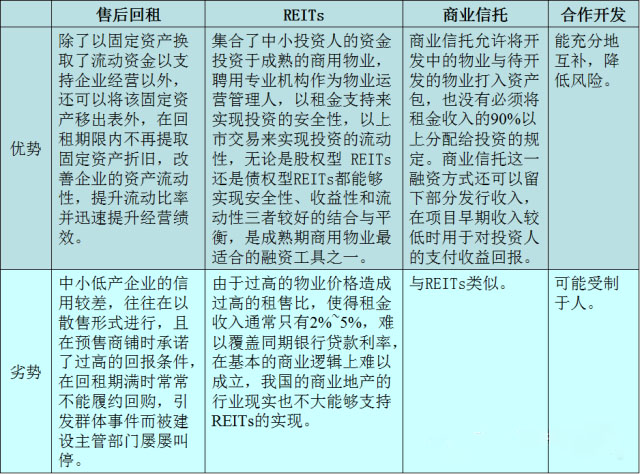

商業地產企業實現輕資產化經營的途徑主要有售后回租、REITs、商業信托、合作開發4種。

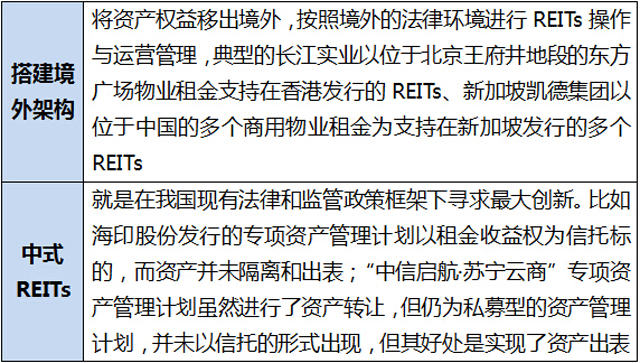

2、利用REITs實現輕資產化。

實際上,我國商業地產由于過高的物業價格造成過高的租售比,使得租金收入通常只有2-5%,難以覆蓋同期銀行貸款利率,在基本的商業邏輯上難以成立,不大能夠支持REITs的實現。

REITs的兩種形式

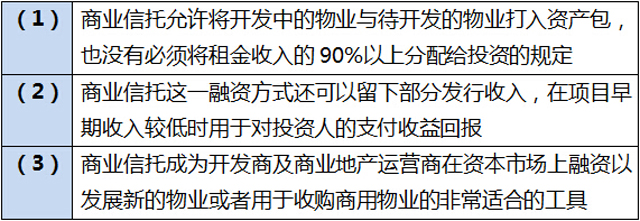

3、以商業信托實現輕資產化。

商業信托突出的好處是可以實現資產出表或者大部分出表,是實現資產輕型化或者以輕資產方式進行商業地產擴展的非常好的金融支持工具。

在這種金融工具支持下,開發商可以實現“輕資產+重經營”,實現“小股操盤”,而專業的商業地產運營上可以解決資金不足問題,實現在商業信托支持下的運營擴張。

商業信托是近年來香港與新加坡資本市場針對商業地產金融支持的一種創新產品與融資工具,與REITs類似,但又比REITs具有較高的靈活性,可以說是REITs的升級版。

商業信托的特征

4、以合作開發來實現輕資產化發展。

在目前國內金融支持工具不足、資產或者權益出境尚有較大難度、投資機構規模普遍偏小、難以以支持大體量商業地產項目或者大型地產企業實現輕資產化的情況下,合作開發或者與專業投資管理機構的合作就成為更為現實的選擇。

萬科/萬達的合作開發模式

上市后的萬達商業地產改變了“現金流滾資產”和“以售補租”模式,將走上“輕重并舉”的發展道路。

四、發展輕資產要注意的4點。

1、良好的資本運作能力是輕資產模式成功的關鍵——物業前期的開發和收購需要占壓大量資金,凱德采用“REITs+私募基金”的方式解決物業開發和培育的問題,而美國鐵獅門則采用高財務杠桿收購實現規模擴張;

2、良好的運營管理能力是成功的依托——無論是新加坡還是美國REITs,后期都是通過成熟優秀的運營管理能力獲取超額收益;

3、優化資產組合是成功的推進力——新加坡凱德以及美國鐵獅門等往往是通過不斷優化資產組合,提升整體的投資回報水平;

4、嚴格的風險控制是成功的保障——美國波士頓模式即通過嚴格的資產交易原則(P/FFO或租金回報率/資金成本)把握行業周期,從而規避風險,實現低買高賣,以提高整體投資回報率。

五、總結。

重資產抑或輕資產運營,是企業根據發展環境以及企業戰略需要進行的理性選擇,不存在孰優孰劣的問題,甚至輕重之間的轉換也只是企業發展的暫時之需。

飆馬商業地產認為,無論是重資產還是輕資產發展模式,其發展都需要一定的時間和資本投入,而輕資產模式財務杠桿率更高,可以使商業地產商更好的突破資金瓶頸,獲得快速發展。隨著國內金融市場的逐漸成熟,商業地產商應逐步搭建REITs平臺,前端整合金融資源,后端提升運營能力,同時堅持風險底線,避免鐵獅門的悲劇,實現快速穩健的發展。

在互聯網技術的快速進步助推經濟虛擬化的時代大背景下,財富觀與企業理念也在與時俱進,資產的內涵與外延也在不斷發展變化,而服務于企業的可持續、健康發展才是資產經營的永恒訴求。

文章來源:飆馬商業地產綜合